CM-Prozess-Stufe 3: Warengruppen-Bewertung

Die Bewertung dient der Ermittlung der Kategorie-Potenziale und Identifikation der Hebel, um diese zu realisieren.

Es handelt sich hierbei um eine strategische Analyse der betroffenen Warengruppen und Segmente, als Basis für die folgende strategische und taktische Ausrichtung. Für diesen Schritt wird der meiste Dateninput benötigt.

|

Es gibt vier wesentliche Bereiche, die wir für die Warengruppen-Bewertung analysieren müssen: Konsument:in, Markt, Händler, Hersteller. Konsument:in:

|

|

|

Markt:

|

|

|

Händler:

|

|

|

Hersteller:

|

Quelle: Holzschuh / Polzer

Stärken- und Schwächenanalyse

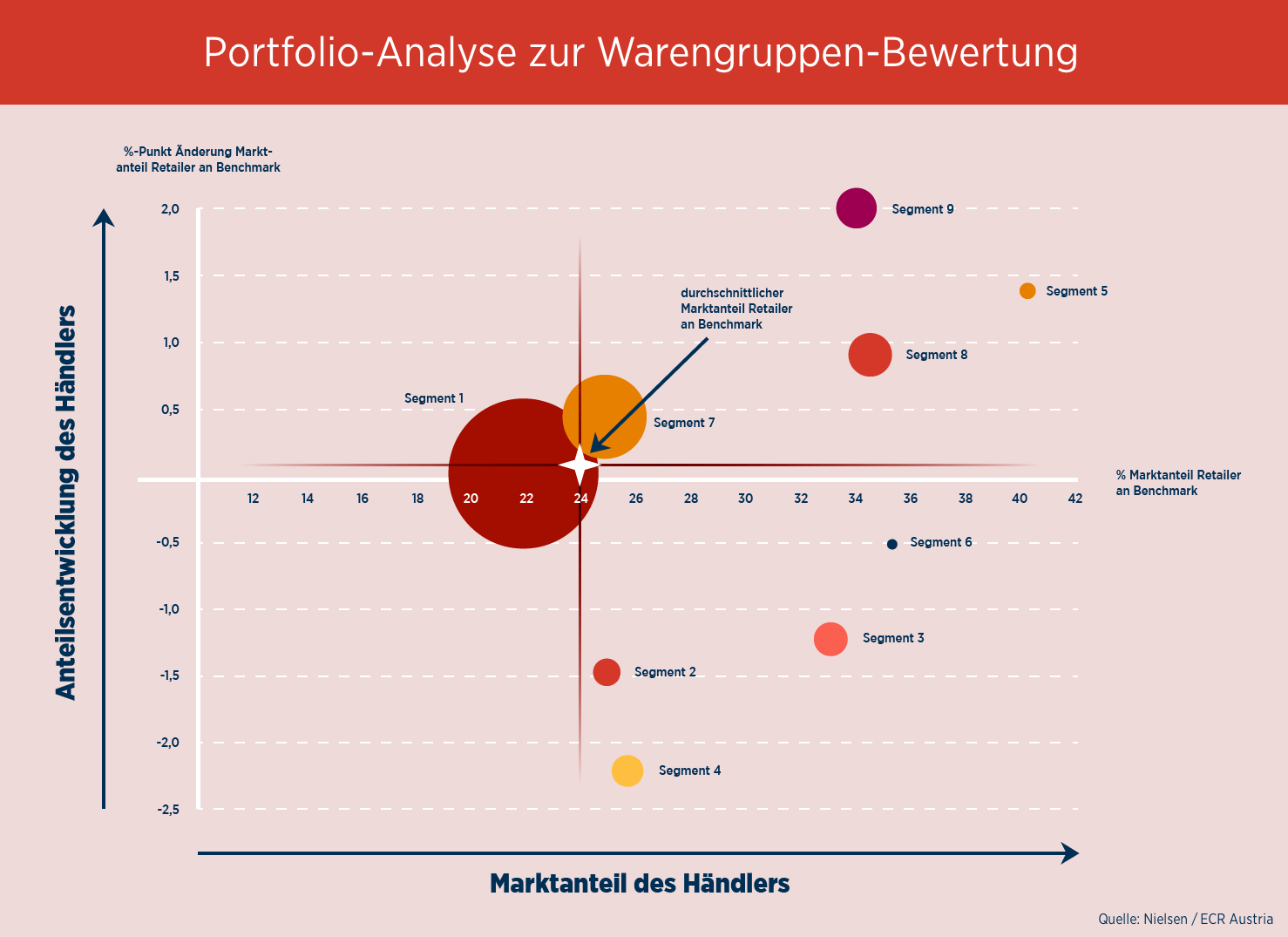

Die Stärken- und Schwächenanalyse vergleicht die Position und Entwicklung der einzelnen Segmente beim Händler im Vergleich zur Benchmark (relevanter Gesamtmarkt), beispielsweise durch Darstellung der Händler-Marktanteile in den einzelnen Segmenten und deren Entwicklung in einer Matrix (siehe Abbildung).

Icon: search

Icon: search

Dies dient als Basis für die Identifikation der größten Potenziale, deren finanzielle Bewertung sowie die Schwerpunkt-Setzung im Verlauf des weiteren Projektes. Stärke-Bereiche sollen erhalten und ausgebaut werden, Ursachen für Marktanteils- oder Entwicklungsschwächen identifiziert und durch geeignete Maßnahmen beseitigt werden.

Die Größe der Bubbles gibt die Umsatzbedeutung wieder. Benchmark ist Anteil und Entwicklung des Händlers im Gesamtmarkt.

Fair-Share-Analyse

Zentrales Element der Warengruppen-Bewertung ist auch eine Fair-Share-Analyse des Regalplatzes auf Basis der Planogramme (Regalpläne) und Abverkaufsdaten des Händlers, die miteinander verknüpft werden. Dabei wird der Umsatz- beziehungsweise Absatzanteil (von Segmenten und Marken) dem jeweiligen Anteil am Regalplatz gegenübergestellt und so die Regalproduktivität der Hersteller und Marken analysiert und verglichen. Ist der Marktanteil deutlich höher als der Regalanteil, so ist eine Ausweitung des Regalplatzes zu evaluieren und vice versa.

Die Identifikation größerer Ungleichgewichte liefert ebenfalls bereits Handlungsansätze für die Sortiments- und Regalgestaltung und die entsprechende Feinanalyse in der Folge.

So kann auf Basis der genannten Analysen bereits die Sinnhaftigkeit einer Ausweitung beziehungsweise Reduzierung einzelner Sortimentsbereiche (Segmente) identifiziert werden.

Analyse von Haushaltspaneldaten

Ergänzend zu den bereits beschriebenen Analysen, die auf Basis von Handelspaneldaten sowie händlereigenen Abverkaufsdaten und Planogrammen erstellt werden, liefern Analysen auf Basis von Haushaltspaneldaten weitere wichtige Erkenntnisse.

Diese Detailanalyse der Konsumentendaten ermöglicht die Erkennung der Ursachen einer Marktanteilsschwäche und Identifizierung der Hebel zur Ausschöpfung der Wachstumspotenziale.

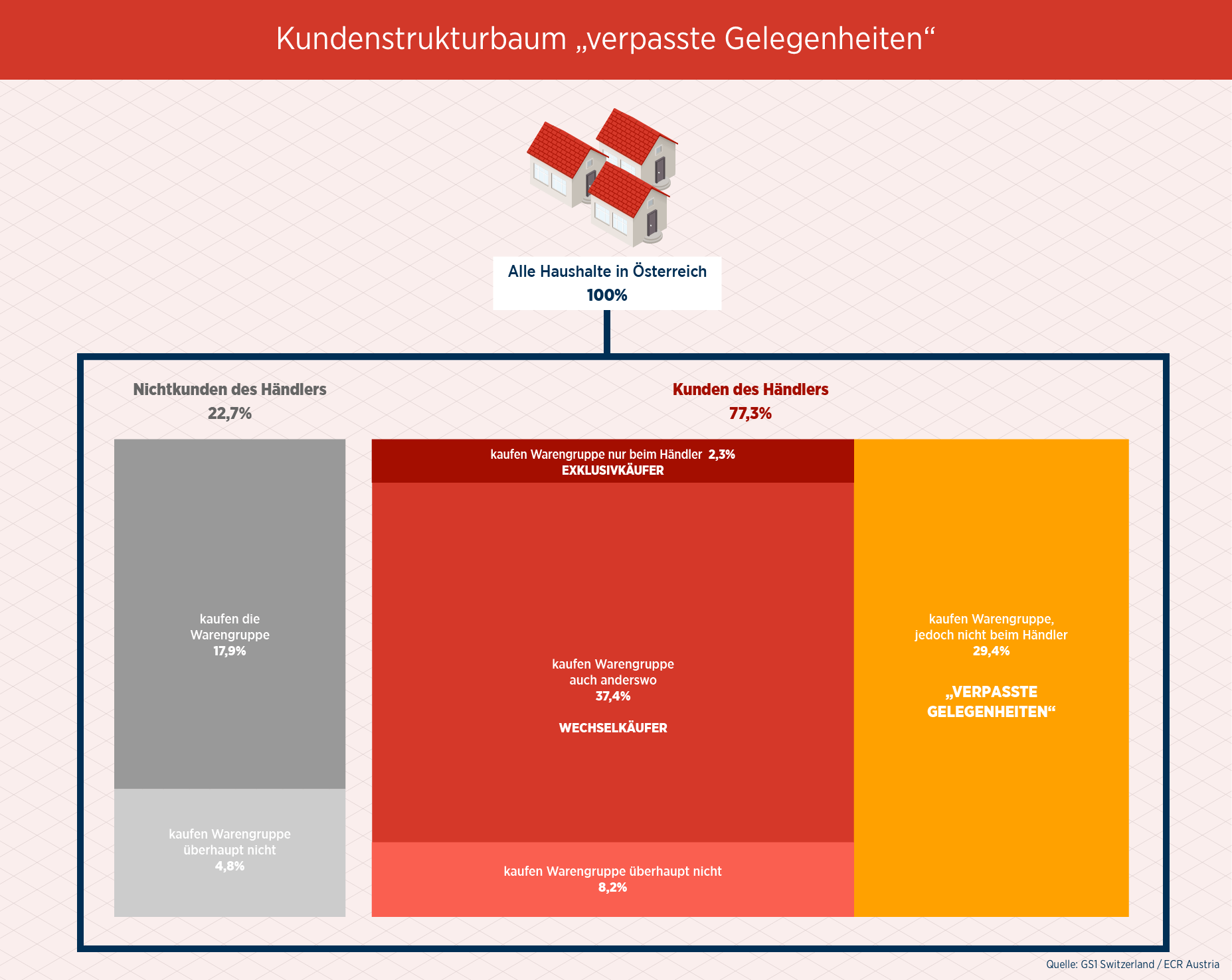

Der folgende Kundenstrukturbaum „verpasste Gelegenheiten“ vermittelt ein Verständnis darüber, inwieweit die Haushalte beim analysierten Händler überhaupt kaufen beziehungsweise die Kategorie bei diesem Händler oder bei anderen Händlern kaufen.

Icon: search

Icon: search

Auf Basis der „verpassten Gelegenheiten“, die beim Händler die Kategorie nicht kaufen, obwohl sie Kund:innen des Händlers (in anderen Kategorien) sind und jener Haushalte, welche die Warengruppe beim Händler zwar kaufen, aber nur zu einem bestimmten Teil ihren Kategoriebedarf beim Händler decken, den anderen Teil jedoch bei Mitbewerbern, lassen sich die wesentlichen CM-Kennziffern für die Bewertung ableiten.

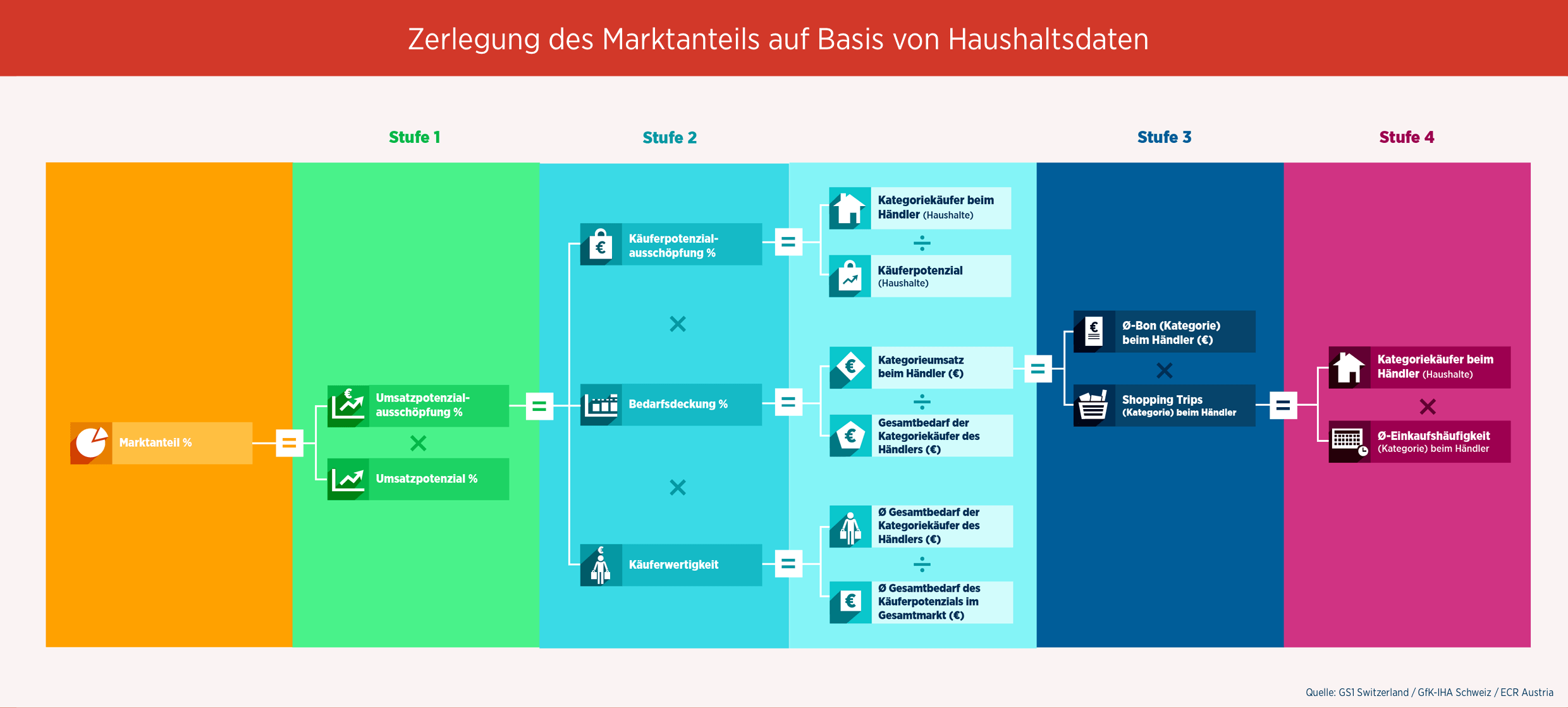

Mittels dieser Kennziffern aus dem Haushaltspanel lässt sich der Marktanteil in vier Stufen zerlegen. Im Vergleich der einzelnen Treiber des Marktanteils mit dem relevanten Mitbewerb beziehungsweise mit der Performance des Händlers in anderen Kategorien oder Segmenten lassen sich die Ursachen einer Marktanteilsschwäche gut erkennen. Gleichzeitig werden die Ansatzpunkte für die taktischen Maßnahmen leichter identifiziert, um den Marktanteil in der Kategorie zu verbessern.

Icon: search

Icon: search

| Kennzahl | Erläuterung |

|---|---|

|

Wie viel Prozent des gesamten Kategorie-Umsatzes werden durch die Kategorie-Käufer erwirtschaftet, die auch Kundschaft des Händlers sind? |

|

Wie viel Prozent des möglichen Kategorie-Umsatzes (Umsatzpotenzial) werden in der Einkaufsstätte realisiert? |

|

Wie viele Warengruppen-Käufer sind Kundschaft des Händlers, das heißt kaufen überhaupt bei ihm ein? Wird absolut in 1.000 Haushalten betrachtet oder als Prozentsatz aller Kategorie-Käufer. |

|

Wie viel Prozent aller möglichen Warengruppen-Käufer der Einkaufsstätte greifen tatsächlich in das Warengruppen-Regal des Händlers? |

|

Sagt aus, wie loyal die Warengruppen-Käufer des Händlers in der Kategorie sind. Wie viel Prozent ihres gesamten Kategoriebedarfs decken die Käufer:innen beim Händler? |

|

Kategorie-Ausgaben der Käufer:innen des Händlers für die Warengruppe in allen Einkaufsstätten (beim Händler selbst und bei den Mitbewerbern). |

|

Gibt an, wie hoch die Kategorie-Ausgaben im Durchschnitt pro Einkauf beim Händler sind. |

|

Anzahl (Summe) aller Kassenbons, die im analysierten Zeitraum beim Händler die Kategorie enthalten haben. |

|

Sagt aus, wie häufig die Kategorie im analysierten Zeitraum von den Kategorie-Käufern beim Händler gekauft wurde. |

|

Sagt aus, ob die tatsächlichen Kategorie-Käufer des Händlers insgesamt (im Gesamtmarkt) mehr oder weniger für die Kategorie ausgeben als das Käuferpotenzial (die möglichen Käufer) des Händlers. |

Quelle: GfK / ECR Austria

Der Marktanteil kann erhöht werden, indem es dem Händler gelingt, sich bei einer oder mehreren der folgenden Kennziffern zu verbessern:

- Käuferpotenzialausschöpfung erhöhen, das heißt mehr von seiner Kundschaft, welche die Kategorie (irgendwo) kaufen, dazu bringen, die Warengruppe beim Händler selbst zu kaufen.

- Bedarfsdeckung erhöhen, das heißt die Kategorie-Käufer des Händlers dazu bringen, dass sie einen größeren Anteil ihres Gesamtbedarfes beim Händler selbst decken, indem sie häufiger einkaufen und / oder pro Einkauf mehr für die Kategorie ausgeben.

Mögliche weitere Ansatzpunkte, um den Marktanteil zu erhöhen, die im Rahmen eines CM-Projektes jedoch nur bedingt beziehungsweise kaum zu beeinflussen sind:

- Käuferwertigkeit erhöhen, das heißt wertigere (ausgabefreudigere) Shopper zu Kategorie-Käufern machen (zum Beispiel mittels eines Sortiments, das speziell auf die „Heavy Buyer“ der Kategorie abgestimmt ist).

- Käuferpotenzial beziehungsweise Umsatzpotenzial erhöhen, das heißt Kategorie-Käufer, die bis jetzt überhaupt keine Kundschaft des Händlers waren, dazu bringen, in die Filialen des Händlers zu kommen. Dies ist mit einer einzelnen Kategorie kaum zu bewerkstelligen, am ehesten noch in einer Profilierungskategorie mit intensivem Werbeeinsatz (zum Beispiel Flugblatt).

-

Icon: search

Icon: search

-

Icon: search

Icon: search